MA merupakan indikator berjenis trend, iaitu indikator yang digunakan untuk menentukan trend yang sedang terjadi di market. Penggunaannya sangat luas bukan saja dalam dunia forex, jika Anda pernah bermain saham dan menggunakan analisa teknikal, maka pasti MA juga digunakan disana. Sememangnya analisa teknikal bersifat universal dan dapat digunakan dalam semua market yang menggunakan data kolektif.

MA juga dapat diubahsuai menjadi indikator baru dan benar-benar berbeza dengan indikator aslinya. Jika nanti Anda mulai mempelajari MACD (Moving Average Convergence Divergence) maka Anda akan mengetahui bahwa indikator satu ini pun asalnya juga dari MA (lihat saja namanya).

Moving average mempunyai tiga varian yang berbeda yaitu Simple Moving Average (SMA), Weighted Moving Average(WMA) dan Exponential Moving Average (XMA). Masing-masing merupakan metode rata-rata bergerak, hanya saja cara me-rata-ratakannya yang berbeda satu sama lain. Namun dalam pembacaannya tetaplah sama dan semuanya mengiktui aturan yang berlaku pada Moving Average. Kenyataannya sejak awal tahun 2000 an, Moving Average bukan saja berkembang dalam 3 varian saja tetapi menjadi lebih dari 5 varian yang disesuaikan dengan kegunaannya saja. Namun untuk mempersempit ruang pembahasan sekaligus memudahkan Anda dalam menginterprestasikan MA, pembahasan hanya difokuskan pada ketiga jenis MA.

Simple Moving Average (SMA)

Simple Moving Average (atau biasa disebut Moving Average saja atau juga disingkat SMA) adalah Moving Average paling sederhana dan tidak menggunakan pembobotannya dalam perhitungan terhadap pergerakan closing price.

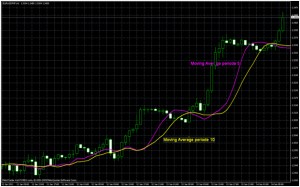

Perhatikan gambar Simple Moving Average dengan periode 10 berikut:

Meskipun sederhana, SMA cukup efektif dalam menentukan trend yang sedang terjadi di market. Cara pembacaannya pun sederhana.

Secara garis kasar MA dapat digunakan untuk hal-hal berikut:

- Menentukan trend yang akan terjadi.

- Menentukan titik support dan resistance.

- Meluruskan indikator lain yang terlalu bergerigi.

Aplikasi MA paling banyak digunakan untuk meramalkan arah trend sedangkan kegunaan no 2 dan 3 tidak terlalu banyak digunakan. Kali ini kegunaan MA akan dititik beratkan pada kegunaan utamanya yaitu untuk meramal trend. Sedangkan kegunaan no 2 akan dibahas pada artikel tersendiri yang akan disisipkan kemudian.

Sekarang mari kita perhatikan MA dengan periode 10 yang diterapkan pada GBP/USD periode 1 hari berikut ini:

Perhatikan bagian yang telah diwarnakan dengan warna biru. Ketika harga bergerak naik, MA berada dibawah dari pergerakan matawang. Sebaliknya bila MA berpotongan dengan candlestick, trend naik berhenti dan dilanjutkan dengan situasi sideways. Atau ketika trend naik terjadi lalu kemudian MA menembus harga dan berpindah dari bawah menuju keatas, itu merupakan pertanda bahwa trend naik telah berakhir untuk kemudian dilanjutkan dengan trend turun.

Nah, bagaimana kalau kita menggunakan dua buah SMA dengan dua periode yang berbeda? Hasilnya akan sangat menarik. Kita akan segera tahu bagaimana hasilnya:

Lebih memudahkan bukan? Dengan penggunaan dua SMA dengan dua periode yang berbeda kita dapat lebih akurat lagi memprediksikan kemana harga akan bergerak. Apabila telah terjadi perpotongan antara harga dengan kedua SMA maka akan dipastikan harga kan berubah arahnya. Pada gambar diatas, apabila MA dengan periode yang lebih kecil-yaitu periode 10 jika di gambar-berada dibawah dari MA yang periodenya lebih besar-pada gambar diwakili dengan periode 15-maka itu merupakan indikasi harga sedang dalam trend turun dan sebaliknya apabila periode lebih kecil di atas dari periode yang lebih besar maka trend mata uang sedang dalam tren naik.

Dapat kita catat juga bahwa apabila rentang antara kedua SMA semakin besar maka kemungkinan trend akan terus berlangsung dan bila mulai terjadi penyempitan jarak diantara keduanya dan sampai terjadi perpotongan kembali, bisa disimpulkan bahwa trend sudah berakhir. Mudah bukan?

Mengenai periode MA yang digunakan, sayangnya sampai saat ini belum ada aturan pencarian periode yang tepat untuk dipakai. Memang perlu banyak-banyak berlatih dan mencoba (trial and error). Perlu Anda catat bahwa penggunaan periode dapat berubah-ubah menurut kebutuhan meskipun pada pair yang sama karena memang kondisi sebuah mata uang adalah dinamis dari waktu kewaktu. Namun berdasarkan pengalaman, disarankan periode yang digunakan tidak lebih besar dari 40. Ini dimaksudkan agar MA tidak kehilangan sensitivitasnya sebagai indikator penentu trend.

Semakin besar periode dari MA maka kurva MA yang dihasilkan akan semakin lebar dan tidak sensitif dalam mengakomodasi perubahan harga. Sebaliknya, semakin kecil periode MA maka kurva MA yang dihasilkan menjadi semakin semakin sensitif. Dalam hal ini terlalu sensitif atau tidak sensitif sama sekali bukanlah hal yang baik. Semakin sensitif sebuah kurva MA maka semakin sering sinyal palsu dihasilkan dan membuat trading kita loss. Sebaliknya, semakin tidak sensitif maka sinyal beli atau jual menjadi semakin sedikit yang mengakibatkan kita tidak dapat bertrading.

Nah, lebih lengkapnya telah disarikan oleh BelajarForex mengenai penggunaan SMA untuk membaca trend dalam bentuk tabel sbb:

Nah itu penjelasan ringkas mengenai Moving Average. Jangan lupa untuk membaca artikel lain dari website ini untuk memperluas pengetahuan analisa Anda.

Weighted Moving Average (WMA)

Pertanyaan pertama yang timbul di benak kita adalah apakah perbezaan SMA dengan WMA? Sudah tentu ada perbezaannya. Cukup berbeza sehingga diklasifikasikan menjadi dua bahagian. Tidak cukup banyak berbeza sehingga nama mereka mirip karena menggunakan metodologi yang sama, hanya caranya yang berbeza.

Bayangkan begini: Manakah harga yang memiliki purata penekanan yang lebih besar dalam meramal harga didepan, harga satu jam terakhir yang kita miliki atau harga dua bulan lalu yang kita miliki? Sudah tentu satu jam terakhir. Paling tidak pergerakan harga tidak satu jam terakhir akan lebih representatif dalam meramal harga didepan apabila dibandingkan dengan harga dua bulan yang lalu.

Atau jika kita aplikasikan dengan kehidupan sehari-hari, ambillah kita akan membeli sebuah telepon genggam. Tentu saja kita akan mencari tahu harga telepon genggam tersebut dalam rentang waktu terakhir. Nah, mungkin kita akan lebih memperhatikan harga satu hari yang lalu dibandingkan harga dua minggu yang lalu karena menurut hemat kita pastilah pergerakan harga tidak akan berbeda jauh dengan harga satu hari lalu.

Purata penilaian inilah yang diatur oleh WMA. Pada SMA, purata setiap harga baik dua minggu lalu atau pun dua hari yang lalu memiliki purata penilaian yang sama. Pada WMA data terakhir memiliki purata yang lebih besar nilainya dibandingkan harga-harga sebelumnya.

Purata nilai pada WMA akan tergantung pada panjang periode yang kita tetapkan. Semakin panjang periode yang ditetapkan, maka semakin besar pula purata yang diberikan pada data terbaru.

Secara keseluruhan, peraturan pada WMA adalah sama seperti pada SMA karena memang cara perhitungannya sama hanya memiliki perbedaan pada purata nilai saja. Berikut ringkasannya:

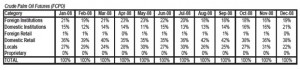

Gambar dibawah ini adalah aplikasi dalam memprediksi trend yang akan terjadi dengan menggunakan WMA. Cara penggunaannya sama persis dengan penggunaan pada SMA. Perhatikan perbedaan SMA dengan WMA berikut ini:

Dan dibawah ini pemakaian WMA dengan dua periode yang berlainan:

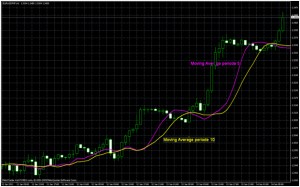

Terlihat WMA lebih responsif dalam memprediksi perubahan trend pada GBP/USD. Setiap titik peralihan trend tepat berada pada candlestick terakhir trend yang sedang berlangsung. Perhatikan juga pada gambar di atas akan terjadi kembali perubahan trend dari bullish menuju bearish. Dalam hal ini pemilihan periode yang tepat juga berpengaruh pada presisi penentuan trend.

Nah, sampai disini kita sudah mengetahui bahwa pembobotan harga pada tiap-tiap rentang waktu yang berbeda nilainya juga berbeda. Namun, apakah metode pembobotan pada WMA merupakan metode pembobotan yang paling cepat dalam memberikan perubahan trend? Tidak. Pada WMA pembobotan dilakukan tidak menyertakan nilai WMA sebelumnya. Pada bagian setelah ini kita akan melihat metode rata-rata bergerak yang melibatkan fungsi eksponensial dalam melakukan pembobotannya. Hasilnya adalah pemberian sinyal peralihan yang dapat lebih dini.

Exponential Moving Average (XMA).

XMA merupakan penyempurnaan dari metode SMA. Seperti kita ketahui bahwa pembobotan SMA merupakan penyebab yang mengakibatkan terjadinya keterlambatan sinyal perubahan trend. Pemberian bobot pada XMA sama seperti juga pada WMA, melibatkan periode. Hanya saja perbedaannya jika pada WMA semakin panjang periode yang kita gunakan maka semakin besar bobot nilai terakhirnya, maka pada XMA terjadi sebaliknya yaitu semakin panjang periode yang kita pakai maka semakin kecil pembobotan nilai terakhir yang kita pakai.

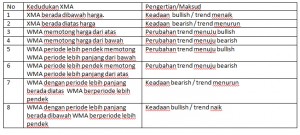

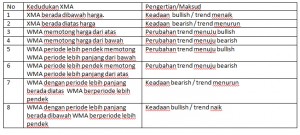

Secara keseluruhan, peraturan pada XMA adalah sama seperti pada SMA karena memang cara perhitungannya sama hanya memiliki perbedaan pada pembobotan nilai saja. Berikut ringkasannya:

Nah, gambar dibawah ini adalah aplikasi dalam memprediksi trend yang akan terjadi dengan menggunakan XMA. Cara penggunaannya sama persis dengan penggunaan pada SMA.

Gambar dibawah ini adalah penggunaan XMA periode 10 pada grafik GBPUSD.

Dan sama seperti MA lainnya, XMA pun lebih sering digunakan dengan menggunakan 2 periode yang berlainan:

SMA, WMA, XMA Mana yang Lebih Baik?

Nah ini mungkin pertanyaan terakhir yang terlepas dari pembahasan Moving Average kita. Manakah diantara varian indikator MA ini yang paling baik?

Dilihat dari pemberian signal bullish atau bearish memang XMA merupakan indikator yang dapat memberikan signal yang lebih baik dibanding keduanya. Tentu saja demikian karena XMA memang diciptakan untuk mengatasi kekekurangan varian MA pendahulunya. Tapi jika pertanyaannya adalah mana yang lebih baik, ini menjadi sangat relatif bergantung kepada trader.

Sebagai panduan, semakin sensitifnya sebuah indikator memang akan menjadi sangat membantu untuk meramalkan harga. Namun sebaliknya, semakin sensitif maka akan semakin banyak juga false signal yang dihasilkan yang artinya bisa saja signal yang diberikan ternyata salah atau tidak berlangsung lama. Itu sebabnya kembali bergantung pada sang trader.

Jika Anda adalah seorang yang lebih menyukai permainan yang lebih “safe”, mungkin SMA menjadi lebih sesuai dibandingkan varian lainnya. Dan sebaliknya bila Anda menyukai permainan yang lebih beresiko (yang juga berari kemungkinan memperoleh keunutungan akan sama besarnya dengan resiko yang mungkin terjadi) maka XMA akan lebih baik menurut Anda karena lebih responsif dan lebih cepat dalam pemberian sinyal. Jika Anda seorang penganut “poros tengah”, silakan gunakan WMA. Yang jelas indikator hanyalah sebuah instrumen, kitalah yang menentukan keputusan berdasarkan petunjuk instrumen tersebut.

Sebenarnya jika dilakukan perhitungan melalui Mean Percentage Absolute Error (MAPE), maka XMA akan memberikan error yang lebih kecil dibandingkan yang lainnya. Namun tetap saja bukan berarti XMA adalah absolut yang terbaik. Saya sengaja tidak mencantumkan perhitungan dengan MAPE karena memang sangat relatif.

Views – 427

Recent Comments